6000亿市值的中免如何超越Dufry、韩国乐天问鼎全球免税之王?

文 | 李欣编辑 | 丁卯封面来源 | IC photo免税的魅力有多大?

根据去年7月的媒体报道,一部顶配的苹果手机iPhone 11 Pro Max 512GB版本在苹果官网的售价是12699元,但在海南的免税店价格仅为10210元。也就是说,该手机在海南免税店的售价比官网便宜了2489元,相当于打了8折。

同时,兰蔻小黑瓶(精华肌底液)50ml款目前在天猫旗舰店售价1080元。而在cdf会员购小程序上,你可以以832元的限时抢购价拿下100ml的小黑瓶。按照每ml的价格计算,兰蔻小黑瓶的免税价格(8.32元/ml)比4折后的官方价格(21.6元/ml)还要低。

免税的魅力有cdf会员购是中免集团(下称“中免”)的线上官方会员购物平台。而中免则是中国最大的免税运营商。

2020年,是资本市场为免税而疯狂的一年。

无论是新牌照发放,还是离岛免税新政实施,甚至连八字没一撇的“上市公司宣布申请免税牌照”,都能让资本市场为之振奋。

伴随着“板块炒作”“个股涨停”等关键词,2020年沪深免税板块指数累计上涨逾112%。而中免作为免税行业的龙头,股价在过去一年更是翻了2倍多,市值一度超越5000亿元。

尽管被质疑估值过高,但进入2021年后,中免的股价仍在不断突破新高。2月18日,中免股价触及403.78元,再创历史新高,市值一度突破7000亿元。

资本市场对中免的钟爱,一方面源自中免在疫情之下的业绩奇袭,另一方面也和其新晋全球免税霸主的身份脱不了干系。

2020年,在上半年净利润大跌70%的情况下,受离岛免税业务的提振,中免三季度的归母净利润同比涨幅超过140%。

与此同时,2020年上半年,中免凭借193.1亿元的营收规模首度超越瑞士Dufry和韩国乐天两大免税集团,成为全球最大的免税运营商。

本文试图回答以下几个问题:

1、中免为何称霸全球?

2、王府井入局免税会对中免造成威胁吗?

3、中免有何隐忧?

4、市值冲高后,中免的股价会回调吗?

中免——半部中国免税史

作为国内免税行业的绝对霸主,论中免的成长历程,堪称浓缩版“中国免税史”。

中国免税行业的历史最早可以追溯至1979年。这一年,中国旅行游览事业管理总局(现国家旅游局)向国务院上报开办免税品销售业务,标志着中国免税行业的正式形成。

5年后,中免成立,成为中国最早的免税品运营商之一。

相比全球免税业的发展,中国免税业起步较晚,却在短短40年间实现逆袭。中免更是如此,一路吃尽政策红利,最终在2020年拿下全球免税霸主之席。

梳理时间线来看,2004年,中免重组进入彼时规模最大的国内旅行社——中国国旅。2009年,中国国旅在上交所挂牌上市。不久后,随着2010年离岛免税政策出台,中免迎来了第一波政策红利期。

2016年,出入境免税购买限额提升,促使行业进入一轮高涨期。中免趁机(2017年)收购日上中国,拿下了首都机场的免税的经营权。

在机场免税业务规模大增的提振下,2017年,中国国旅的免税业(即商品销售业务)收入首次反超旅游服务,在总收入中的占比达到55%。此前,旅游服务和免税在中国国旅总收入中的占比一直较为稳定,旅游服务约占6成左右,免税约占4成左右。

2018年,在消费回流的引导下,中免进一步收购了日上上海和海免,实现了全免税业态的覆盖。随着业务模块的扩展,中国国旅的免税业务规模迅速扩张。

这一年,中国国旅的免税业务收入实现翻倍增长,在总收入中的占比进一步提升至73%。

2019年,中国国旅进行一系列业务调整重组。将主营旅游业务的国旅总社股权转让给控股股东,专注于毛利率较高的免税品零售业务。

同年,在免税概念的热炒下,中国国旅将公司证券简称变更为“中国中免”,宣称要突出公司免税主业特征,提高公司品牌辨识度。

为何中免称霸全球?

快速扩张的中免,护城河到底是什么?

牌照“垄断”实现市占率扩张

对免税经营商而言,牌照究竟有多重要?

与其他行业相比,免税行业具有一定的特殊性。目前,我国的各类免税业态均采用授权牌照、指定专营公司的模式。这意味着,牌照是企业进入免税行业的敲门砖。企业只有获得牌照和授权才有资格进入免税行业分一杯羹,若无牌照则代表着与这门生意彻底绝缘。

在我国,免税牌照的获取难度极高,须要经过财政部、国税总局、海关总署三个部门的审核批准,只有具备一定规模的国企才有希望拿到免税牌照。正是由于牌照申请难度极高,导致了国内免税牌照数量十分稀缺。

目前,全国范围内仅有8张免税牌照,对应的免税运营商分别是中免(中国免税品集团)、日上(日上免税行)、海免(海南省免税品有限公司)、深免(深圳免税集团)、珠免(格力地产)、中出服(中国出国人员服务有限公司)、中侨(吉林中桥免税外汇上品有限公司)和王府井。

尽管都是免税运营商,但八家企业拥有的牌照类型却大相径庭。这也直接导致了它们可以开设的免税店类型、覆盖的城市和主要业务存在较大差异。

来源:申万宏源

其中,中免是国内唯一一家涵盖全牌照、全部免税店类型,并且可以在全国范围内经营免税业务的运营商。中免旗下免税店的数量近240家,覆盖全国30多个省、市自治区,业务类型涵盖了机场免税店、离岛免税店、口岸免税和市内免税店等全部免税业态。

根据商务部、Moodie Davitt等机构公布的数据显示,截至2020年,中免的市场占有率高达91%,这意味着其他几家企业的市占率均未超过5%。

看似暴利的免税行业,实则呈现出中免“一家独大”的市场格局。以2019年超500亿元的中国免税行业销售总额粗略估算,其中约450亿元都流入了中免的腰包。

中免实现全牌照覆盖的背后,是近些年来的资本运作。

首先是自2016年起,中免对国内免税同行的“吞并”,以及扩展新业务。具体包括上文提及的3882万元收购日上免税行(中国),15.05亿元收购日上免税行(上海),收购海免,及投资建设三亚海棠湾核心岛项目以扩展离岛免税业务等。

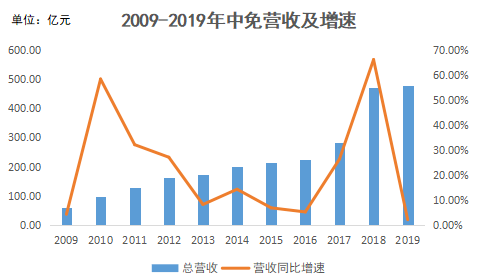

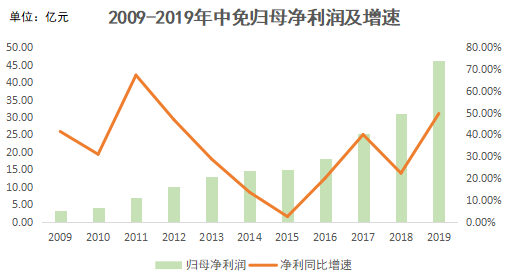

经过3年的资本运作,2018年底,中免的营收和利润水平均上升至新的历史高度。当年,中免录得营收470.07亿元,同比增长66%;实现归母净利润30.95亿元,同比增长22.29%。

其次是2019年正式剥离旅行社业务。中免由此进入了以免税为单一核心业务的全新发展时期,并于去年5月正式以20.65亿元现金从母公司手中收购海免51%的股权,彻底解决了与控股股东之间的同业竞争问题。

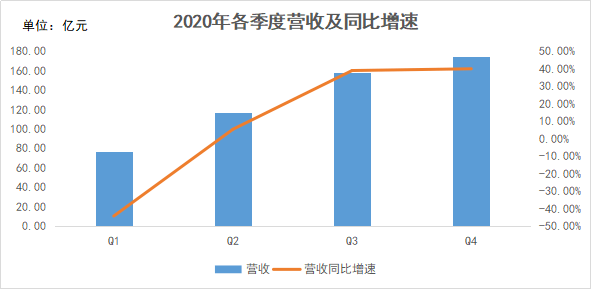

数据来源:财报;制图:36氪

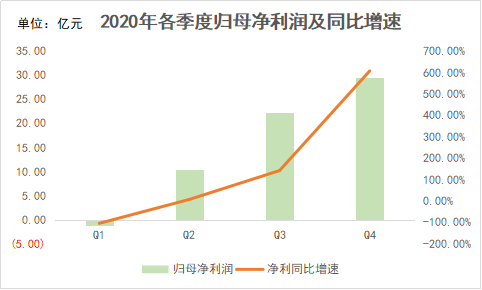

数据来源:财报;制图:36氪

另一方面,随着龙头地位不断稳固,强大的规模效应也促使中免在产业链中的话语权不断提升。这体现在,其在与上游渠道商的谈判中,掌握了更多的主动权。

以今年1月底上海机场与中免签订免税店租金补充协议为例。一直以来,机场由于掌握着庞大的国际客源优势,在与免税运营商的租金谈判中通常占据上风地位。而此次上海机场与中免的补充协议却明显利好中免,利空上海机场,使得中免的租金支付从“上不封顶,下有保底”逆转为“上有封顶,下不保底”。

2020年,受疫情影响,上海浦东国际机场的免税业务遭受较大冲击,原本背负巨额租金(合同期内保底销售提成总额410亿元+42.5%综合销售提成)的中免通过签署补充协议(当月实际国际客流小于等于2019年月均80%,按月实际销售提成;当月实际国际客流大于等于2019年月均80%,按月保底销售提成),使上海浦东国际机场免税店的应付租金同比减少了约70%。

补充协议相关公告发布后的第一个交易日(2月1日),中免盘中一度大涨逾7%,上海机场则一字跌停。

在上海机场首开先河后,未来中免在北京、广州机场的租金成本或许也有望下降。

离岛免税政策东风助推中免抵御疫情影响

如前文所述,免税行业的发展离不开政策的支持。疫情之下,机场免税业务遭受重创,是离岛免税新政为中免带来了新的生机。2020年,无论是中免的业绩逆袭,还是全球称霸,都离不开离岛免税新政的利好。

一直以来,机场免税都占据中免的营收大头。2019年,中免的免税业务总收入为458.18亿元,其中仅上海、首都、香港、广州四地的机场免税店收入就达到280.62亿元,占比高达61%。

疫情爆发后,由于跨境受限,机场丧失了大批客流,机场免税店也随之失去客群。在去年疫情最为严重的2月,民航局数据显示,我国机场旅客吞吐量同比下降超8成。同月,就连全球最大的免税国韩国,机场免税店的销售额都大幅下滑52.3%。

在疫情冲击之下,中免也不能独善其身。追随全球免税业下行的大势,2020年上半年,中免营收同比下降超22%,归母净利润同比下降超71%。

转机出现在下半年。

2020年7月1日,海南省离岛免税新政正式实施。在新的政策下,离岛免税购物额度从每年每人3万元提高至10万元,取消了单件商品8000元的免税限额,同时化妆品单次购买数量从12件提升至30件,新增了手机、平板电脑等7类商品。

新政的实施,意味着离岛免税商品结构的优化,利润空间更大的奢侈品占比得到显著提升;而奢侈品消费的提升,则带动离岛免税客单价的上涨,从而利于中免离岛免税业务的营收规模、利润空间进一步增长。

与此同时,由于我国疫情管控得力,下半年国内经济和生活逐步回归常态水平,国民消费热情得到恢复。而国外的疫情依旧处于水深火热之中,出境游被阻断,国民对免税奢侈品压抑已久的购物需求在海南得到集中释放。

据央视财经报道,仅在去年7月至12月,海关监管海南离岛免税购物金额就达195.67亿元,同比增长193.75%;销售免税品2324.17万件,同比增长158.78%。

这为中免的业绩增长带来了立竿见影的效果。在离岛免税新政实施后的第一个季度(2020Q3),中免实现营收同比增长39%;归母净利润同比大幅增长逾141%。

数据来源:财报;制图:36氪

数据来源:财报;制图:36氪

分析来看,离岛免税业务之所以成为中免此番业绩逆袭的关键因素,一方面是离岛免税业务的火爆抵御了中免因机场免税业务下滑带来的营收下行风险;另一方面是相比机场免税店,离岛免税店不需要支付扣点高达40%左右的租金,具备更优厚的利润空间,利润率得到大幅提升,从而改善了中免的盈利能力。

以2020年上半年的数据为例,中免机场免税业务的主要运营主体之一日上上海贡献收入68.67亿元,净利润5616万元。而主要经营离岛免税业务的海免贡献收入30.31亿元,收入规模连日上上海的一半都不到,却实现了1.45亿元的净利润,是日上净利润的近3倍。

中免“霸主”地位不保?

牌照优势或被削弱

王府井获得免税品经营资质,是上世纪80年代初以来,继海南离岛免税政策之后,国家第一次正式批准新的免税零售经营牌照,具有“跨世纪意义”。

单就离岛免税牌照而言,去年12月,中服免税和深免也拿下了这一牌照。

上述举措被业内人士解读为牌照发放政策放宽的信号,这无疑将加大免税行业的竞争。未来随着竞争的不断加剧,中免虽然具备先发优势,但势必也将受到新入局者的挑战。

另一方面,资本市场似乎也对新入局者充满期待。自去年6月9日宣布获得免税品经营资质后,王府井连封五日涨停板。去年7月9日,王府井盘中触及79.19元的历史新高,而就在三个月前,其股价还徘徊在11元左右。

不过,尽管新入局者拥有一定机遇,但中国免税市场的寡头垄断格局短时间内很难被打破,想要撼动中免一家独大的地位并不容易。

参照韩国免税市场,2013年至今,韩国政府不断放开市内免税牌照限制,免税行业入局者持续增加,目前牌照数量已增加至26个。然而,牌照数量的增加并没有打破免税市场“垄断”的格局,只是垄断形态从“单一垄断”转变为了“寡头垄断”,整个市场仍然呈现出强者恒强的马太效应。

The Moodie Davitt Report统计数据显示,2019年一季度,乐天、新罗和新世界旗下的市内免税店销售额合计达3.3万亿韩元,市占率仍然超过75%,呈现出高度垄断的格局。

市内免税无显著先发优势

需要注意的是,离岛免税业务虽然具备净利率的优势,但目前的客流量、业务规模均无法与机场免税业务相提并论。

可以说,现阶段,机场免税为中免保证业务规模,离岛免税则为中免贡献利润。

而在海南省离岛免税市场大火之后,在相关政策的支持下,市内免税被视作中国免税业的下一个“风口”。据报道,上海、深圳等城市都将积极争取市内免税政策落地,打造高端免税消费中心。

海通证券认为,从长期与国际视角来看,中国发展市内免税非常必要且潜力巨大。

首先,从必要性来看,发展市内免税有助于引导消费回流,以及拉动入境消费水平。

其次,从发展潜力来看,参照全球免税业态最为成熟的韩国,伴随市内免税牌照放开,韩国市内免税的份额已由2013年的60%增长至2018年的81%,市内免税年增量在免税总额年增量中的占比维持在85%以上。可以说是市内免税造就了韩国免税“登顶”之后的持续繁荣。相比之下,中国的市内免税份额不足25%,成长空间广阔。

然而,在市内免税方面,中免并没有明显的先发优势,且面临着王府井等百货企业的竞争。

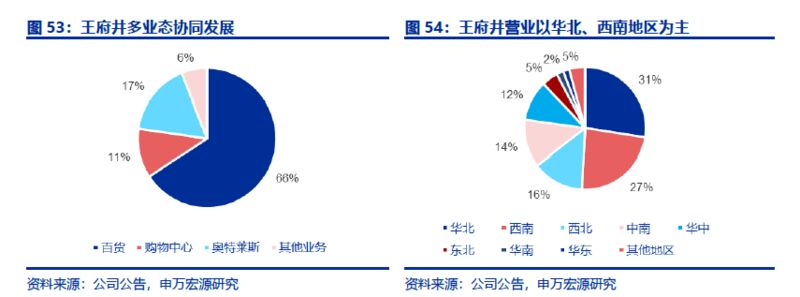

王府井是国内首个获得免税经营资质的百货公司,后续宣布申请牌照的上市公司也多属百货零售类。现阶段,与中免相比,百货公司入局市内免税的优势似乎更多。

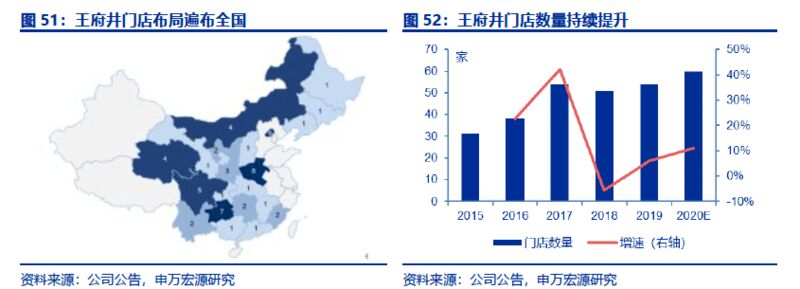

根据申万宏源的总结,百货公司的首要优势在于百货商场普遍汇聚于核心商圈,手握高客流量资源。以王府井为例,截至2020年一季度,其共拥有购物中心、百货、奥特莱斯53家,几乎遍布全国。而同期,中免仅在青岛、厦门、大连、北京、上海五地拥有5家市内免税店。

来源:申万宏源

来源:申万宏源

其次,尽管尚未从事过免税业务,但大型百货公司早已通过有税商品销售与上游高端品牌商建立起合作。例如,王府井百货就拥有众多国际一线品牌商品,这有利于其快速建立起免税渠道品牌壁垒。

来源:申万宏源

根据海通证券的预测,王府井市内免税店首年市场占比将达到20%,此后经过市场竞争可逐渐增至50%,对应2021/2025年市内免税业务收入为5.7/45.8亿元。

估值过高或有回调可能

随着股价的突飞猛进,中免市值一度突破7000亿元,在PE水平超过100之后,中免市值是否被高估?股价是否面临回调的风险?

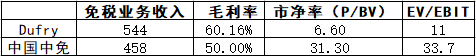

对比成立百余年、业务规模稳定的Dufry的营收、利润和估值水平,目前中免市值确实存在被高估的风险。

数据来源:彭博、财报;制表:36氪

以疫情爆发前的2019年数据为例。综合彭博及财报数据,2019年,Durfy的免税业务(零售业务)收入约合人民币544亿元,毛利率达60.16%;同期中免免税业务收入为458亿元,毛利率为50%。

在营收规模及毛利率均不敌Durfy的情况下,中免当前的市净率高达31.1倍,Dufry的市净率则仅为6.6倍,中免的估值水平是后者的5倍有余。

同时,在EV/EBIT(企业价值/息税前利润)方面,中免也远高于Dufry。目前中免的EV/EBIT为33.7倍,Dufry为11倍。

高估值背后,是市场对中国免税行业未来发展的看好,以及认可中免作为这一朝阳行业中的绝对龙头,未来营收和利润都有望实现持续高增长。

然而,估值过高也意味着可能存在较高的资产泡沫。未来,一旦中免无法实现市场对其业绩增长的预期,高估值就需要通过股价下调的方式得到缓解。

在进入2021年后,中免营收很可能会出现放缓的迹象。

随着各国陆续开启新冠疫苗接种,全球经济有望迎来复苏,部分跨境限制恢复在即。一旦跨境旅游得以实现,境外消费大概率将会分流部分离岛免税的收入规模,短期内可能会对中免的业绩造成一定冲击。

但与此同时,出入境的开放也意味着机场免税业务的恢复。

因此,未来中免营收能否持续增长,很大程度上取决于离岛免税业务下滑幅度和机场免税业务上涨幅度之间的博弈。如果跨境恢复后,机场免税业务的增量不能抵消离岛免税业务的下滑幅度,那么中免营收规模将面临下调的风险。

另一方面,即使机场免税的增长抵消了离岛免税业务的下滑,但基于相比机场免税业务,离岛免税业务为中免贡献更多利润空间的情况,离岛免税业务的下滑必然会导致中免盈利能力下行。